Artigo publicado originalmente na Página 22, em 18/8/2023

Por Roberto S. Waack e Arthur Nabuco, CFA*

Os crescentes e alarmantes sinais da mudança climática têm, entre outros desdobramentos, impactos no campo financeiro. O setor experimenta também pressões oriundas do debate sobre ESG (critérios ambientais, sociais e de governança), Objetivos de Desenvolvimento Sustentável (ODS), litigâncias climáticas e decorrentes de responsabilidade socioambiental, ainda que indiretas.

Os eventos multilaterais, notadamente as Conferências das Partes das Nações Unidas (COPs) sobre mudança climática e biodiversidade, têm tratado da constituição de fundos com valores importantes. A filantropia apresenta-se com bastante força. Agentes financeiros públicos e privados mobilizam-se, em alguns casos, com modelos inovadores de veículos e instrumentos. Governos têm apresentado programas com diversas denominações esverdeadas. Seguradoras e resseguradoras entraram em cena.

Há uma miríade de siglas e denominações, compondo um cenário de sobreposições de responsabilidades e papéis, em um ambiente de governança confuso e frágil. Aqui e ali se fala da necessidade de novos “Bretton Woods e Basileias” destinados a atender as demandas de recursos financeiros voltados para mitigação e adaptação climáticas e reconstruir a economia global em um paradigma de maior equilíbrio econômico, social e ambiental.

Abundam estudos e análises sobre a necessidade de recursos financeiros para garantir metas apontadas nas conferências globais sobre o assunto. Da mesma forma, são publicados relatórios sobre recursos alocados nos diversos desafios e transições em curso: energética, de segurança alimentar, do uso da terra, do consumo de recursos planetários, da circularidade desses recursos, da redução da pobreza e desigualdade.

As terminologias se confundem e se sobrepõem: green finance, green deals, green recovery, green bonds, transition bonds, sustainable bonds, green insurance, climate finance, nature finance, ESG finance, sustainable finance, e por aí vai (confira glossário no fim deste artigo). De acordo com a Convenção-Quadro das Nações Unidas sobre Mudança Climática (UNFCCC), as finanças climáticas incluem financiamento local, nacional e transnacional, derivado de fontes públicas, privadas ou alternativas, voltado para ações de mitigação e adaptação relacionadas à mudança do clima.

Muitas iniciativas e outro tanto de números

A proliferação de conceitos e sobreposições gera boa confusão de dados, permitindo apenas noções de ordens de grandeza. A título ilustrativo, algumas iniciativas e números emblemáticos:

- A consultoria McKinsey indica serem necessários investimentos verdes da ordem de US$ 9 trilhões/ano (9% PIB global) para se atingir as metas de net zero em 2050. Para as próximas três décadas, investimentos acumulados de US$ 275 trilhões serão necessários para atingir as metas de net zero em 2050. Os investimentos anuais atuais são da ordem de US$ 6 trilhões. (consulte as referências ao fim deste artigo *1)

- A Organização para Cooperação e Desenvolvimento Econômico (OCDE) estima serem necessários de US$ 6 trilhões a 7 trilhões anuais (com foco em infraestrutura). As Nações Unidas apontam valores da ordem de U$$ 5 trilhões. (*2)

- A Climate Bonds Initiative reporta que operações de green bonds atingiram U$$ 500 bilhões em 2021, com estimativa de chegar a US$ 1 trilhão/ano em 2025. O total acumulado atingiu, em 2021, US$ 1,5 trilhão. A estimativa é de se chegar a US$ 5 trilhões acumulados em 2025. O setor de energia responde por 36% do total de bonds emitidos em 2021, seguido pelo segmento de infraestrutura (30%) e transportes (18%). As atividades relacionadas ao uso da terra (agro), entre as mais relevantes para o Brasil, responderam por apenas 5% das transações. Considerando os chamados sustainable bonds (com atividades mais abrangentes da agenda ESG), os valores dobram. Cerca de 10% do total (green + sustainable), referem-se a temas sociais, parte deles associados à frente do climate inclusion. (*3)

- Com os valores indicados, é evidente que as fontes privadas serão as principais provedoras de capital financeiro para a transição necessária. Elas incluem um conjunto de atores com funções específicas (embora com sobreposições), recursos diretos das corporações, os fundos de pensão, as gestoras de investimentos, os bancos privados, os family offices e as seguradoras. Esforços de engajamento do setor privado proliferam. Em 2019, foi lançado, durante o UM Climate Action Summit, a UM-Convened Net Zero Asset Owner Alliance, com inclusão de membros gestores de aproximadamente US$ 5 trilhões. (*4)

- Os investimentos climáticos experimentam um período de crescimento acentuado na formação de capital nos últimos quatro anos. De 2019 até o final de 2022, investidores lançaram mais de 330 novos fundos privados relacionados à sustentabilidade, aspectos ambientais, sociais e de governança (ESG) e temáticas de impacto. Os ativos sob gestão acumulados nesses fundos triplicaram, passando de US$ 90 bilhões em 2019 para mais de US$ 270 bilhões em 2022. Esses números não incluem a significativa quantidade de capital destinado a iniciativas climáticas nos orçamentos corporativos, veículos de investimento listados e fundos de crédito.

- Os Estados Unidos e a União Europeia têm anunciado políticas públicas voltadas para finanças verdes. Os EUA produziram o US Inflation Reduction Act (IRA), alocando mais de US$ 370 bilhões para mitigação de mudanças climáticas. A UE emitiu o EU Green Deal, potencialmente dedicando US$ 1 trilhão em recursos públicos e privados para a luta contra a mudança climática. Durante a COP 25, a Glasgow Financial Alliance for Net Zero prometeu alocar US$ 130 trilhões para as metas de redução de emissões. (*5)

- Sob outra perspectiva, a das perdas, seguradoras têm produzido sofisticadas análises de riscos derivados de mudança climática, com estimativas de perdas da ordem de 10% do PIB mundial, que é de aproximadamente US$ 100 trilhões. (*6)

- Nos acordos multilaterais, a iniciativa mais conhecida refere-se ao comprometimento de nações desenvolvidas em mobilizar US$ 100 bilhões anuais, oriundos de várias fontes, para reparar perdas e danos climáticos de países em desenvolvimento. O Global Environment Facility (GEF) tem servido como entidade operacional para mecanismos financeiros desde 1994. Em 2010, foi estabelecido o Green Climate Fund (GCF), também indicado como operador deste sistema. Em adição, foram estabelecidos fundos complementares, tais como o Special Climate Change Fund (SCCF) e o Least Developed Countries Fund (LDCF), geridos pelo GEF, além do Adaptation Fund (AF) estabelecido dentro do Protocolo de Kyoto. Esses mecanismos são estruturados e monitorados pela Convenção do Clima, que define políticas, prioridades e critérios para uso desses recursos. A complexidade de denominações e condições de acesso a esses recursos é tarefa para iniciados, com recorrentes críticas sobre hermetismo, praticidade e efetividade da alocação de recursos. Vários estudos apontam que cerca de 80% do montante definido foi efetivamente alocado. (*7)

- As análises de valor do mercado de carbono representam o quão confuso tem sido esse campo. Os valores são bastante divergentes, quase sempre sem que as premissas adotadas sejam transparentes. O mercado global de créditos de carbono, abrangendo tanto o regulado quanto o voluntário, situam-se no intervalo de US$ 400 bilhões a 900 bilhões em 2022, com perspectivas de quadruplicar até 2030. Projeta-se que o mercado voluntário, ainda em fase de desenvolvimento, cresça de US$ 2 bilhões em 2022 para US$ 10 bilhões a 40 bilhões até 2030, podendo atingir US$ 250 bilhões em 2050. (*8)

- Cresce o debate sobre revisão de subsídios voltados para combustíveis fosseis como alternativa para complementar a alocação de recursos destinados a um novo padrão econômico de baixa emissão de gases de efeito estufa. O suporte governamental para combustíveis fosseis é da ordem de US$ 300 bilhões a 600 bilhões anuais, nos países responsáveis por 95% das emissões globais. Além de subsídios, governos podem oferecer utilizar compras públicas em suas políticas climáticas, como fontes de recursos financeiros. Estima-se que 12% do PIB mundial sejam operações comerciais envolvendo esta categoria. (*9)

- A formatação de novas referências para finanças e mudança climática trouxe para a cena mundial a Task Force on Climate-related Financial Disclosure (TCFD), criada em 2015 pelo Financial Stability Board (FSB). Trata-se de um marco global que estabelece diretrizes para que empresas e instituições financeiras comuniquem de maneira padronizada como a mudança climática impacta suas operações, estratégias e desempenho financeiro. A TCFD capacita os investidores a avaliarem melhor os riscos e oportunidades associados ao clima ao tomar decisões de investimento. Além disso, promove a transparência nas práticas corporativas e direciona recursos financeiros para projetos mais sustentáveis. Até o fim de 2022, mais de 3.900 organizações manifestaram seu apoio à TCFD, um aumento em relação a 2.600 apoiadoras em 2021. Os apoiadores da TCFD estão presentes em 101 países e jurisdições, abrangendo praticamente todos os setores da economia, somando uma capitalização de mercado combinada de US$26 trilhões. (*10)

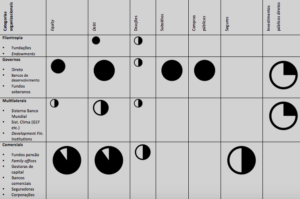

Um quadro de referência

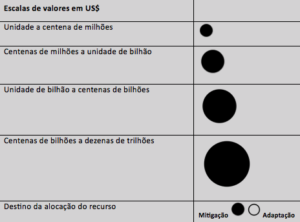

Com o intuito de contribuir para o melhor entendimento dos componentes das finanças climáticas, o quadro abaixo procura indicar fontes de recurso, tipos de transações, escalas de aportes de recursos financeiros e alocação potencial em mitigação ou adaptação climática.

[Clique aqui para ver imagem ampliada]

[Clique aqui para ver imagem ampliada]

Elaboração: autores

Algumas considerações

Este artigo não tem a intenção de propor estratégias para finanças climáticas, mas proporcionar um quadro de referência amplo sobre os instrumentos direta ou indiretamente relacionados ao tema. Desta forma, não se destina aos especialistas, completamente afeitos às denominações e especificidades.

Tem como objetivo endereçar o interessante e positivo aumento do público que tem se envolvido com o tema: a sociedade civil, a filantropia, o amplo debate gerado na mídia sobre os riscos climáticos, os desdobramentos dos movimentos multilaterais, a pressão sobre governos para o estabelecimento de políticas públicas, o consequente envolvimento dos atores dos Três Poderes.

O Brasil, ambiguamente, é o país que, ao mesmo tempo, mais oferece oportunidades e ameaças climáticas ao planeta. Na arena das oportunidades, estão a matriz energética, o papel na segurança alimentar global decorrente de favoráveis condições edafoclimáticas (relativas ao ambiente, como clima, solo, precipitação) e a potência da economia florestal. Todas essas derivadas de bem sucedidas políticas de desenvolvimento tecnológico. No campo das ameaças, estão o desmatamento da Amazônia, comprometendo – se não controlado com máxima urgência – todos os esforços globais para atingir o limite de aumento de temperatura global em 1,5 oC.

As categorias financeiras apontadas no quadro expõem oportunidades de maior alinhamento entre os atores envolvidos e provocar reflexões sobre os seus papéis. Sem procurar ser exaustivo ou prescritivo, são apontados alguns exemplos de frentes merecedoras de atenção:

- É preciso melhorar a governança dos sistemas multilaterais envolvidos, incluindo a capitalização e reorientação de bancos multilaterais de desenvolvimento, com agendas direcionadas ao financiamento de desenvolvimento limpo, foco em adaptação nos países mais pobres e proteção de ativos únicos como parte das estratégias de desenvolvimento. Entre outros desdobramentos, urge a consolidação da economia da conservação de recursos naturais. O papel dos bancos de desenvolvimento é central nesse campo;

- No campo das finanças comerciais, privadas, são necessários mecanismos mais concretos de regulação e tratamento de riscos institucionais, como direitos de propriedade fundiária, críticos para projetos relacionados a biocombustíveis, segurança alimentar etc.;

- Ainda no campo das operações comerciais “verdes ou limpas” é preciso esforço para redução dos custos de transações, especialmente cumprimento de procedimentos formais, auditorias e reportes. As altas – e necessárias – demandas de governança acabam reduzindo substancialmente o número de empresas potencialmente tomadoras desses sistemas. Como as taxas não são suficientemente atraentes, os custos de transação mais altos, as exigências de governança corporativa muito altas, grandes corporações acabam optando por suas fontes financeiras tradicionais. As médias não conseguem atingir padrões mínimos. As pequenas ficam fora do jogo naturalmente, por não justificarem custos de gestão dos ofertantes;

- A valoração, monetização ou precificação de ativos naturais, extremamente polêmica, precisa ser encarada de frente, com alinhamento entre os diversos grupos de interesse envolvidos, notadamente os povos da floresta;

- Sistemas de garantias envolvendo ativos naturais precisam ser consolidados e incluídos nas operações dos mercados públicos e privados;

- Muito se discute sobre blended finance e fundações doadoras de recursos financeiros para a agenda climática. Considerando a imensa disparidade de valores entre as diferentes categorias de atores, qual o papel realista da filantropia no contexto de derisking? Por outro lado, é evidente seu impacto no desenho de políticas públicas, de conexão entre o multilateralismo, composições bilaterais e acordos comerciais, proporcionando pontes entre governos, sociedade e setor privado;

- O quadro mostra o poder de composições entre compras públicas, políticas fiscais e tributárias, subsídios e instrumentos blended, aí sim de derisking, envolvendo governos, seus bancos de desenvolvimento e gestoras de investimentos, com mecanismos combinados de equity, debt e quasi equity;

- A aceleração das regulamentações do mercado de carbono são urgentes e precisam se descolar do limbo burocráticos multilateral para a efetiva implementação das regulamentações nacionais e setoriais. O mesmo vale para o desafiador debate sobre mecanismos de mercado para bens naturais de uma maneira geral, tais como biodiversidade e recursos hídricos. A combinação entre esses mecanismos proporciona oportunidades relevantes para a “descomoditização” de créditos de carbono, por exemplo (créditos de alta integridade);

- Urge o desenvolvimento de iniciativas que enderecem regulamentações nacionais e setoriais de créditos de carbono, combinadas com programas de infraestruturas verdes e parcerias público privadas;

- Neste contexto, subsídios atualmente destinados à indústria de combustíveis fósseis poderiam ser utilizados para financiamento da transição energética, com instrumentos financeiros que combinem fundos multilaterais com privados;

- Fundos soberanos podem ser mais amplamente utilizados em acordos bilaterais de conversões de dívidas, ou reduções de seus custos, alinhadas com efetivas diminuições de emissões por países;

- Ações coletivas e integradas entre bancos de desenvolvimento nacionais ou regionais oferecem ganhos de escala, sinergias e efeitos demonstrativos relevantes;

- Programas de garantias podem ser conectados a direitos de propriedade oriundos de inovações voltadas para redução de emissões. Neste contexto, maior alinhamento entre Ciência & Tecnologia e instrumentos financeiros climáticos parece ser necessário;

- O desenvolvimento de standards relacionados às finanças climáticas é uma demanda evidente. Iniciativas como TCFD (e também TNFD – Taskforce on Nature-related Financial Disclosure) são da maior importância, proporcionando diretrizes básicas, transparência e accountability;

- Oportunidades para maior integração de mecanismos filantrópicos e concessionais com os de mercado, com melhor concertação entre mecanismos climáticos e aqueles voltados para as agendas de inclusão social, redução de desigualdade e reconhecimento de povos originais, proporcionando situações como premium prices e acesso privilegiado a mercados para produtos derivados de origens denominadas e impactos sociais;

- É necessário maior alinhamento entre iniciativas de estímulo ou positivas, como várias das citadas, com as de caráter negativo, como exclusão ou redução de aportes ou atividades financeiras relacionadas aos combustíveis fósseis ou ao desmatamento, por exemplo. A mera exclusão de empresas ou atividades tem resultado, com frequência, em efeito social perverso ou simples migração para fontes financeiras menos responsáveis. São inúmeras as oportunidades de programas combinados, de transição inclusiva, alinhadas a políticas públicas nacionais ou jurisdicionais;

- As fronteiras se alargam, com as possibilidades de conexões entre finanças climáticas e tecnologias digitais como Tokens Não Fungíveis (NFTs) e blockchain. Ativos naturais podem ser convertidos em NFTs, tendo como derivativos créditos de carbono e outros serviços ambientais prestados por um determinado lote de terra. Eventualmente, créditos podem ser transformados em ativos digitais transacionados em plataformas de mercado inovadoras, com garantias de maior rastreabilidade, credibilidade, transparência e accountability. A interoperabilidade dos NFTs entre várias plataformas e blockchains também possibilita integração mais ampla com mercados de compensação, facilitando a captação de recursos, a liquidez dos ativos e redução de custos de transação;

- É evidente e urgente a implementação de sistemas de coleta, tratamento, organização e disponibilização de dados sobre clima e finanças. Sistemas da data mining e inteligência artificial são capazes de potencializar negócios no campo climático e da natureza.

Conclusões

A profusão de estudos com metodologias, critérios e premissas distintas não ajuda o sistema financeiro mainstream a entrar no jogo das finanças climáticas. As dificuldades em estabelecer sistemas de medição (carbono é medido em toneladas, mas biodiversidade demanda métodos muito mais complexos) afastam atores financeiros, tradicionalmente demandantes de objetividade e concretude, para tratarem de riscos e encaminharem processos decisórios com a devida fundamentação racional.

Apesar de sistemas financeiros lidarem rotineiramente com ativos intangíveis (marcas, por exemplo), não parecem dispostos a correrem mais riscos no campo do que não pode ser medido com objetividade. As linguagens não estão azeitadas.

Por outro lado, se a responsabilidade fiduciária de gestores financeiros era, até pouco tempo atrás, ser conservadora e gerir com prudência riscos associados a fronteiras tecnológicas e de mercado, as evidências das transições energética e, alimentar e os crescentes custos de adaptação aos eventos climáticos mais frequentes e de maior intensidade invertem esta lógica.

A responsabilidade fiduciária agora demanda mergulhos cada vez mais profundos no campo das finanças climáticas. Quem não entrar no jogo climático não está cumprindo devidamente suas responsabilidades fiduciárias. De que forma entrar é uma outra história. Mecanismos inovadores vão surgindo e precisam ser devidamente formatados para as imensas escalas que os desafios climáticos trazem.

Glossário

Economia real: atividades econômicas que produzem bens e serviços.

Economia financeira: alocação, gestão e negociação de ativos financeiros, envolvendo bancos, mercados de capitais e investimentos, que contribuem direta ou indiretamente com o desenvolvimento da economia real.

Investimentos de impacto: investimentos realizados com a intenção de gerar resultados positivos no campo socioambiental, ao mesmo tempo que garantem retornos financeiros.

Financiamento conjunto: financiamento conjunto entre duas entidades que trabalham para financiar uma atividade com objetivos relacionados às mudanças climáticas.

Financiamento coletivo (crowdfunding): financiamento de atividades e projetos de mitigação ou adaptação à mudança climática através da captação de pequenos valores envolvendo muitos indivíduos, geralmente por meio de uma plataforma online.

Financiamento combinado (blended finance): combinação de recursos não reembolsáveis, vindo de filantropia, bancos de fomento e/ou organismos multilaterais, com capital remunerado de investidores.

Dívida privada (private debt): títulos ofertados para um grupo selecionado de investidores.

Dívida pública (public debt): títulos negociados publicamente em mercados secundários.

Dívida assemelhada a capital (equity-like debt): instrumento entre dívida e capital, como capital mezanino ou dívida subordinada. Frequentemente, um instrumento de dívida com potencial de participação nos lucros, como dívida conversível, warrant, royalty ou dívida com participação acionária.

Empréstimos e financiamentos convencionais (non-concessional loans): empréstimos e financiamentos concedidos em condições de mercado para atividades relacionadas à mudança climática.

Empréstimos e financiamentos subsidiados (concessional loans): empréstimos concedidos com o propósito de abordar objetivos de mudança climática/sustentabilidade, caracterizados por prazos de amortização alongados, taxas de juros mais baixas e períodos de carência prolongados.

Doações (grants): Recursos concedidos para atividades relacionadas à mudança climática, mas que não precisam ser reembolsados.

Refinanciamento (refinancing): Substituição de uma dívida existente por outra obrigação sob termos diferentes com o propósito de abordar as mudanças climáticas.

Títulos verdes, sociais e sustentáveis e vinculados à sustentabilidade (green bonds): instrumentos de dívida nos quais os recursos são utilizados para financiar ou refinanciar projetos, ativos ou empresas elegíveis que apresentem benefícios climáticos e/ou socioambientais ligados à temática da sustentabilidade.

Microfinanças (microfinance): empréstimos de pequena escala para empreendedores, pequenas empresas e indivíduos que não possuem acesso a serviços bancários tradicionais com o propósito de apoiar iniciativas relacionadas à mudança climática.

Quase capital próprio (quasi equity): dívida, geralmente não garantida e subordinada, sem alterações na estrutura societária, com o objetivo de abordar a mudança climática.

Participação societária (equity securities): participação no capital social de empresas ou veículos de investimentos, realizada na forma de ações ou cotas, com o propósito de abordar a mudança climática.

Referências:

(*2) https://www.oecd.org/environment/cc/climate-futures/policy-highlights-financing-climate-futures.pdf

(*4) https://www.un.org/en/climatechange/raising-ambition/climate-finance

(*7) https://www.un.org/en/climatechange/raising-ambition/climate-finance

https://unfccc.int/topics/introduction-to-climate-finance

(*8) https://www.insightaceanalytic.com/report/carbon-credit-market/1742

https://www.morganstanley.com/ideas/carbon-offset-market-growth

(*9) https://www.oecd.org/environment/cc/climate-futures/policy-highlights-financing-climate-futures.pdf

(*referências gerais)

https://thegiin.org/assets/GIIN_2019%20Annual%20Impact%20Investor%20Survey_webfile.pdf

*Roberto S. Waack é Associated Fellow da Chatham House e membro de conselhos de administração; Arthur Nabuco é membro do CFA Institute e diretor da JGIM Consultoria

[Foto: Towfiqu barbhuiya/Unsplash]